十大正规实盘配资平台

a股有杠杆吗 氢能故事不好讲, 厚普股份易主4年仍未盈利 | 看财报

操作上:2320-23先空做小时图的调整a股有杠杆吗,损27,下方看03-97-93,到位配合小时图转折信号反手多,具体入场到位临盘再行提示。

美元指数:可以在104.80---104.00的区间的上限卖出,有效破位30个点止损,目标在区间的下限。

(图片系AI生成)

氢能故事不好讲,昔日氢能牛股厚普股份(300471.SZ)延续亏损。

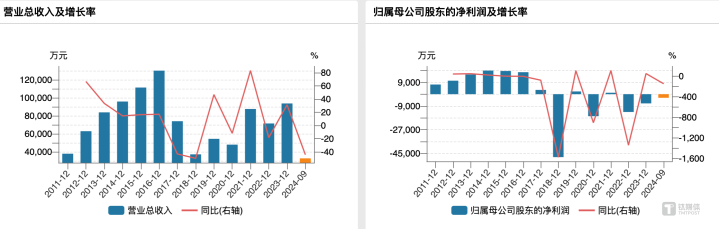

10月25日,厚普股份发布三季报,今年1-9月,公司实现营收3.26亿元,比上年同期减少44.10%;归母净利润-2761.67万元,扣非净利润-3410.80万元,双双延续亏损。

钛媒体APP注意到,主营清洁能源装备的厚普股份布局氢能产业多年,仍未能拯救公司惨淡的业绩。即便是2020年公司易主现实控人王季文,4年过去,其也依然未能拯救公司业绩。且自2018年以来,公司扣非净利润已连亏7年。

扣非净利润连亏7年,累亏逾9亿元

厚普股份目前市值虽只有40多亿,但其在二级市场绝非籍籍无名之辈,因为主营涉及氢能源领域,每次氢能概念掀起行情时,厚普股份都是概念股中“最靓的仔”。只不过,没有业绩支撑的上涨始终如梦似幻,一旦炒作过去,股价也会迅速被打回原形。

事实上,2015年6月上市的厚普股份,业绩属“上市即巅峰”类型,在上市前后短暂维持几年盈利过亿后,2017年便开始业绩大变脸。2017年至2023年的7年间,仅有3个年度录得盈利,其余年份均为亏损,累计亏掉7.89亿元。

(厚普股份业绩变动情况,来源:wind)

论及扣非净利润则更为触目惊心,2018年-2023年连续6年亏损,累计亏损额9.17亿元。

亏损复亏损的同时,厚普股份营收情况也不好看,2023年实现营收9.36亿元,但距离巅峰期2016年的13.01亿元,依然相去甚远。

到了2024年,公司营收又入下降通道,亏损依然是常态。对于收入的下降,公司解释称,主要是为增强业务盈利能力,战略性放弃部分盈利能力弱、资金占用久的订单,同时,年初至报告期末公司部分在执行项目尚未达到交付结算条件。

需要注意的是,虽然公司业绩难看一如既往,但其实早在2020年底已经易主,原实控人江涛“撂挑子走人”,新实控人王季文上位。只不过,两任掌舵者接力,均未能将厚普股份拉出亏损泥潭。

押注氢能,4年3定增

早在王季文入主时就曾表态,对厚普股份氢能源业务比较看好,这也是公司频频于氢能板块崛起时随风起舞的根源所在。

钛媒体APP梳理发现,自2013年起,厚普股份就开始布局氢能相关领域,为最早进入该领域的上市公司之一。不过,到2020年,公司氢能业务收入占比仍不足1%。

直到王季文入主,厚普股份在氢能布局逐渐加码。2021年4月,公司公告称,与成都市新都区政府签订投资协议,拟投资150亿元建设氢能项目,其中建设氢能装备产业园计划投资约100亿元,建设厚普国际氢能CBD园区计划投资约50亿元。2022年6月16日,厚普氢能装备产业园项目开工仪式举行,该项目一期投资24亿元,二期投资76亿元,目前项目正在建设中。

不过,巨额投资与捉襟见肘的资金实力悬殊,当时还曾遭监管关注。而为给公司“输血”,王季文实际控制公司以来已主导三次定向增发,募资一方面加码氢能,剩余则全部补流。

2021年2月,王季文入主厚普股份三个多月后,公司就抛出了定增预案,拟7.29元/股向王季文发行股票募资不超过1.7亿元,用于补充流动资金。随后在修订稿中,厚普股份将募集资金下调到1.55亿元。

2023年4月,厚普股份再抛定增预案,公司拟12.11元/股向财通基金、诺德基金、嘉兴景益投资合伙企业(有限合伙)、兴证全球基金、刘艺发行股票募资不超过2.19亿元,分别用于氢能核心零部件和集成车间建设项目、碱性电解水制氢技术开发项目和补充流动资金。

去年的定增刚完成,今年7月,公司迅即发布第三次定增预案,拟以6.39元/股向控股股东、实控人、董事长王季文及其控制的燕新集团发行股票募资不超过4.27亿元,用于补流。

需要注意的是,加码氢能近4年a股有杠杆吗,对厚普股份业绩贡献依然寥寥。根据今年6月的公告,上述的第二次定增的项目氢能核心零部件和集成车间建设项目、碱性电解水制氢技术开发项目建成时间还从2024年7月1日延期至2024年12月31日。